Finanzierung & Liquidität für den Mittelstand

Unternehmen benötigen ausreichende Liquidität zur Bewältigung des Tagesgeschäftes und frisches Kapital bei Investitionen, zur Umsetzung von Wachstumsstrategien oder der Erschließung neuer Geschäftsfelder.

Die Kernkompetenz unserer Beratung liegt in der alternativen Finanzierung mittelständischer Unternehmen, meist ohne bankübliche Sicherheiten.

Je nach Branche, Geschäftsmodell, Bonität und Umsatzgröße nutzen wir hierbei Factoring, Finetrading, Lager-, Auftrags- oder Wareneinkaufsfinanzierung.

Unternehmen mit entsprechender Kapitaldienstfähigkeit und guter Bonität können den FGM Unternehmerkredit bis 3 Mio. € als Betriebsmitteldarlehen, ohne Eigenkapital und ohne dingliche Sicherheiten nutzen.

Finanzierungsgruppe Mittelstand - Beratung & Coaching

Die Finanzierungsgruppe Mittelstand bietet Unternehmern eine professionelle KMU-Beratung zu den Themen Unternehmensfinanzierung, Working Capital Optimierung, Ertragssteigerung, sowie Turn Around und Restrukturierung.

Wir beraten Unternehmen, die frische Impulse zur Umsatz- und Ertragssteigerung suchen oder ein bestehendes Geschäftsmodell objektiv bewerten lassen möchten.

Wachstumsorientierten Unternehmen zeigen wir Finanzierungsmöglichkeiten auf. Des Weiteren begleiten wir Sie in Restrukturierungs- und Turn Around Phasen.

Gute Geschäftsideen wollen gelebt werden. Wir unterstützen Sie hierbei mit über 25 Jahren Beratungserfahrung. Unsere Arbeitsweise, Beratungsphilosophie und Honorierung können sie unter Fair Play und Gespräche auf Augenhöhe einordnen.

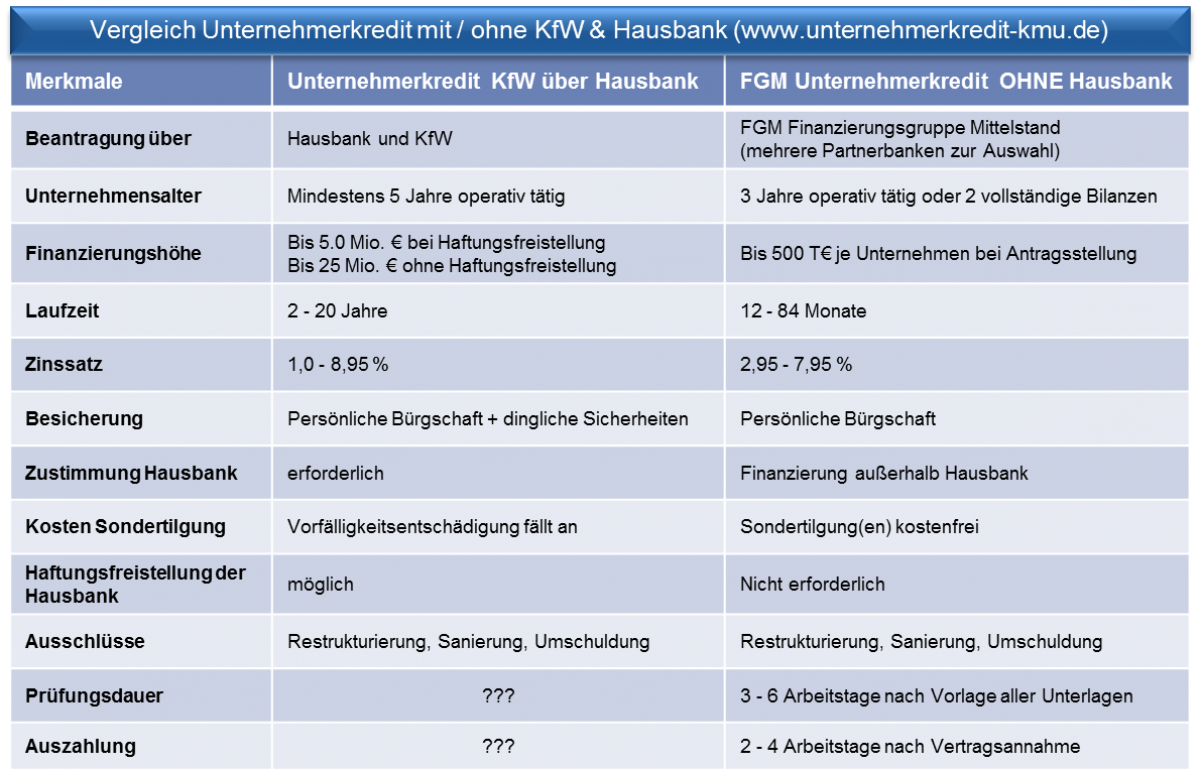

Unternehmerkredit für KMU - ab 5,85% bis 3 Mio. €

Der Unternehmerkredit Online bietet mittelständischen Unternehmen Betriebsmittel als Darlehen. Die Laufzeit beträgt 6 bis 84 Monate, eine bankübliche dingliche Besicherung ist bei guter Bonität oft nicht erforderlich.

Das Darlehen kann für betriebliche Investitionen, zum Unternehmenswachstum, zur Finanzierung von Wareneinkäufen oder Handelsgeschäften, sowie zur Projekt- und Auftragsfinanzierung verwendet werden.

Der Unternehmenskredit kann bei ausreichender Kapitaldienstfähigkeit von KMU genutzt werden, die mindestens 3 Jahre operativ tätig, eine gute Ertragslage und positive Wirtschaftsauskünfte (keinerlei bonitätstechnische Negativmerkmale) ausweisen. Umschuldungen oder harte Sanierungsmaßnahmen können nicht finanziert werden.

Im Vergleich zum KfW Unternehmerkredit wird dieses Darlehen nicht über die Hausbank beantragt. Auf banküblichen Sicherheiten kann bei guter Bonität verzichtet werden.

Factoring - Machen Sie aus Ihren Kunden Barzahler

Factoring ist eine alternative Finanzierungsmöglichkeit um offene Debitoren Forderungen in sofortige Liquidität zu überführen.

Der Factor kauft factorable Forderungen an und zahlt Ihnen sofort den Rechnungsbetrag bis zu 100% (abzüglich Gebühr) aus. Dies verkürzt Ihre Bilanz, verbessert das Rating und die bilanzielle Eigenkapitalquote.

Sie machen aus Ihren Kunden praktisch Barzahler, zusätzlich sind die Forderungen beim echten Factoring gegen Ausfall versichert.

Bei starkem Wachstum kombiniert Smart-Factoring den Forderungsverkauf mit der Wareneinkaufsfinanzierung. Auch für Rechnungen nach VOB, an Privatpersonen oder aus dem E-Commerce Handel gibt es Factoring Lösungen.

Nutzen Sie unser kostenloses Factoring Vergleichsportal zum unabhänigen Anbieter Vergleich ab 400 T€ Factoringumsatz p.a.

Factoring Vorteile in der Praxis

Factoring bietet neben dem sofortigen Liquiditätszufluss nach Rechnungsstellung zahlreiche weitere Vorteile. Bieten Sie möglichen Neukunden verlängerte Zahlungsziele an und stärken so Ihre Wettbewerbsfähigkeit.

- Echtes Factoring beinhaltet den Forderungsausfallschutz.

- Sie erhöhen die bilanzielle Eigenkapitalquote des Unternehmens und verbessern somit gleichzeitig das Unternehmensrating.

- Mit Einzelfactoring können Sie Forderungen jederzeit bei Bedarf verkaufen.

- Sie erzielen bisher nicht genutzter Skontoerträge im Wareneinkauf.

- Im Full Service Factoring entlasten Sie Ihre Buchhaltung im Bereich Mahnwesen.

- Sie verbessern Ihre bilanzielle Eigenkapitalquote (Banken Rating!) nachhaltig.

- Stilles Factoring bietet zusätzlich die Option den Forderungen ohne Offenlegung zu verkaufen.

Fordern Sie gerne unverbindlich kostenlos Vergleichsangebote an oder nutzen Sie den FGM Factoring-Rechner zum Vergleich vorliegender Angebote.

Factoring Kosten - Beispiel Handelsunternehmen

Mit bisher nicht genutzten Skontoerträgen kann Factoring häufig kostenneutral gestaltet werden. In dem nachfolgenden Beispiel erzielt der Unternehmer sogar zusätzliche Erträge, da der Skontoertrag die Factoring Kosten übersteigt.

| Factoringumsatz p.a. | Ø Liquiditätszufluss | Materialeinsatz skontierbar |

| 14 Mio. EUR | 1.6 Mio. € EUR | 4.0 Mio. EUR |

| Factoringgebühr | 0,18 % | (bisher nicht genutzter Material- |

| Zins p.a. | 1,75 % | Einkauf mit Skonto) |

| Factoring Kernkosten p.a.* | 53.200 € | 53.200 € |

| Kostenrechnung | mit Skontoertrag | ohne Skontoertrag |

| Skontierbarer Materialeinsatz | 4.000.000 € | keine Skontonutzung |

| Skontosatz | 2,00 % | ------- |

| Skontonutzung | JA | NEIN |

| Skontoertrag p.a. | 80.000 € | 0 € |

| Factoring Kernkosten p.a.* | - 53.200 € | - 53.200 € |

| Reale Kosten (Ertrag) nach Skontonutzung | + 26.800 € | - 53.200 € |

| Ertrag / Kosten in % vom Umsatz ** | + 0,19 % | - 0,38 % |

Konditionen: Stand 01/04/2022 - * exkl. einmaliger Einrichtungsgebühr und Debitorenprüfkosten (abhängig vom jeweiligen Anbieter) // ** Zusätzlicher Ertrag (+) oder Erlösschmälerung (-) in % vom Umsatz oder alternativ Ihr "Kalkulationsaufschlag" an die Debitoren zur 100% Kostendeckung.

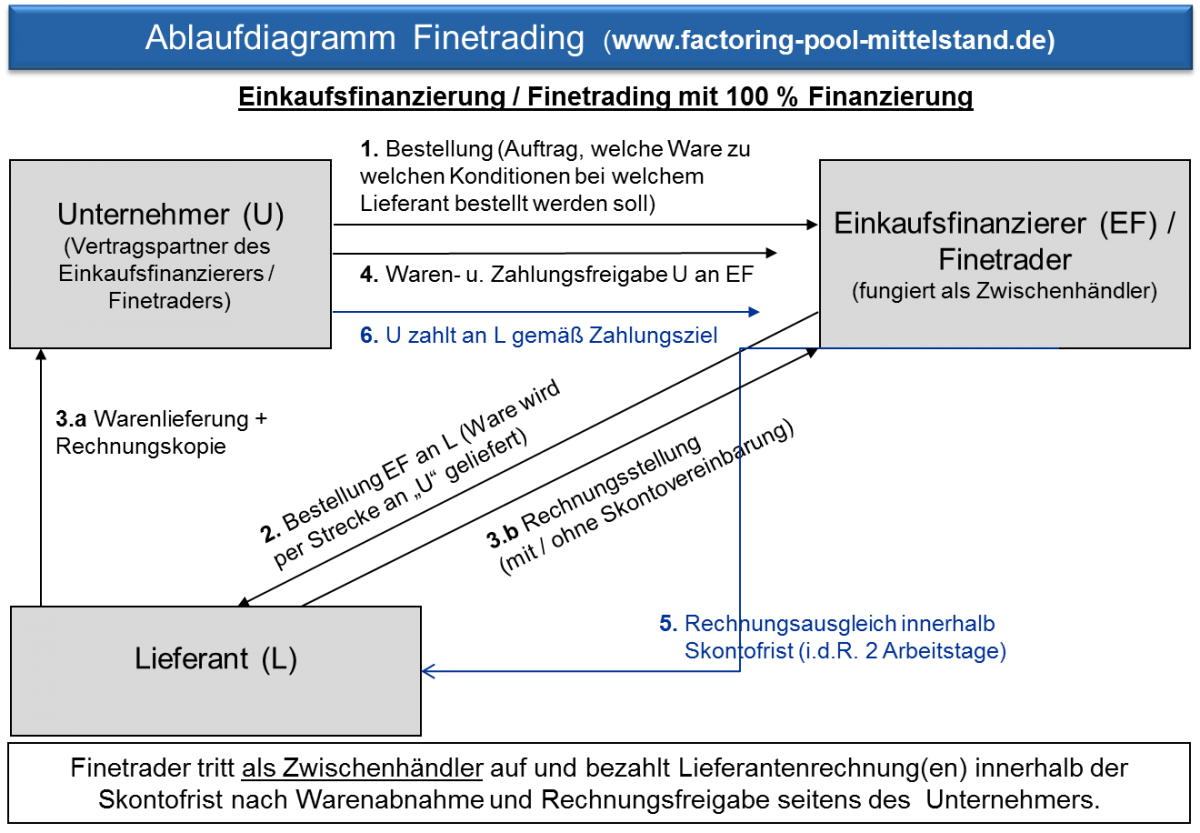

Finetrading, Auftrags- und Einkaufsfinanzierung

Unter Finetrading versteht man die alternative Finanzierung der Auftrags-, Lager oder Warenfinanzierung. Hierbei handelt es sich um ein klassisches Handelsgeschäft, wo der Finetrader als Zwischenhändler der zu kaufenden Ware(n) fungiert.

Der Unternehmer bestellt über den Finetrader Material oder Waren bei von ihm bestimmten Lieferanten zu von ihm verhandelten Konditionen. Der Lieferant wird vom Finetrader sofort nach Freigabe der Rechnung bezahlt, der Unternehmer wiederum erhält ein verlängertes Zahlungsziel bis zu 180 Tagen.

Voraussetzungen auf Unternehmerseite sind eine mind. 2-3 jährige operative Tätigkeit, positive Ertragslage, keine Negativmerkmale hinsichtlich der Bonität und die Gewährung eines Rückversicherungslimits in Höhe der gewünschten Finanzierungslinie. Die Konditionen richten sich nach Bonität, Finanzierungslinie und gewünschtem Zahlungsziel.

Unternehmerkredit vs. Finetrading - Kostenbeispiele

Auf Grund der nach wie vor suboptimalen Vergabekriterien und Besicherungsanforderungen für Hausbank-Darlehen und Geschäftskredite boomt die Finetrading Branche, trotz im Vergleich zum Unternehmerkredit sehr hoher Kosten.

Mit dem FGM Unternehmerkredit geben wir mittelständischen Unternehmen bei entsprechender Ertragslage eine unkomplizierte und rasch umsetzbare Finanzierungsmöglichkeit an die Hand.

An Hand der nebenstehenden Kostenbeispiele sehen Sie, dass der monatliche Kapitaldienst (Zins und Tilgung), je nach Laufzeit, individuell gestaltbar ist.

Vergleichen Sie Ihre vorliegenden Angebote für Darlehen, Finetrading und Factoring gerne unabhängig, wir helfen Ihnen dabei.

Fordern Sie gerne kostenlos Vergleichsangebote über uns an.

Darlehenskosten - Beispiele bei 100 T€ Darlehen

Die dargestellten Darlehenskonditionen sind als Beispiele anzusehen und wurden auf einen Finanzierungsbetrag von 100 T€ kalkuliert. Außer den Zinskosten werden keine weiteren Nebenkosten erhoben.

| Darlehenslaufzeit in Monaten | 60 Monate | 60 Monate | 42 Monate | 36 Monate |

| Nominalzins | 4,60 % | 5,80 % | 4,2 % | 3,60 % |

| Effektiver Jahreszins | 4,698 % | 5,957 % | 4,282 % | 3,660 % |

| monatliche Rate (Zins, inkl. Tilgung)* | 1.869 € | 1.924 € | 2.267 € | 2.935 € |

| Zinskosten gesamte Laufzeit* | 12.131 € | 15.440 € | 8.810 € | 5.647 € |

| Ø Finanzierungskosten pro Jahr* | 2.462 € | 3.088 € | 2.202 € | 1.882 € |

Konditionen: Stand 01/04/2022 * Alle Beträge sind kaufmännisch auf volle "€" auf- oder abgerundet. Hinweis: Die Beispielrechnungen sind nicht als Angebote zu verstehen. Der Zins ist abhängig von Bonität, Darlehenshöhe, Laufzeit und den aktuellen Kapitalmarktzinsen. Verbindliche Konditionen erhalten Sie nach Auswertung der zur Angebotskalkulation erforderlichen betriebswirtschaftlichen Unterlagen nach finaler Prüfung der involvierten Bank(en).

FGM Finanzierungsgruppe Mittelstand - Kurzvorstellung

Die Finanzierungsgruppe Mittelstand ist eine unabhängige Beratungsgesellschaft für KMU und Mittelstand zu den Themen Liquidität, Factoring, Finanzierung und Leasing. Wir beraten Unternehmer seit über 25 Jahren in betriebswirtschaftlichen Fragen und betreuen KMU aus fast allen Branchen im Bereich Liquiditätsmanagement.

FGM bietet Unternehmern kostenfreie Angebote leistungsstarker Factoring- und Finanzierungsgesellschaften in allen darstellbaren Varianten. Auf Wunsch erstellen wir einen transparenten Anbieter- und Kosten Vergleich zu den jeweiligen Finanzierungsmöglichkeiten.

Wir bieten eine faire, professionelle und unabhängige Beratung mit sehr kurzen Bearbeitungszeiten.